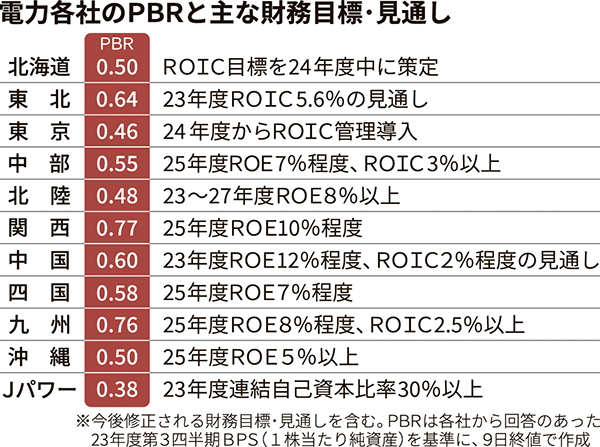

東京証券取引所が求める資本コストや株価を意識した経営について、電力各社が対応を進めている。東証が対応企業を初公表した段階では、旧一般電気事業者10社とJパワー(電源開発)は全て「開示済み」か「検討中」だった。電力株は株価純資産倍率(PBR)の1倍割れが常態化している。投下資本利益率(ROIC)などの目標やその実現に向けた施策が明確になれば、電力株の購入意欲が高まり、低PBRの改善にもつながる。(編集委員・濱健一郎)

東証によると、「資本コストや株価を意識した経営の実現」への対応を開示済みか検討中の企業は、2023年12月末時点でプライム市場の49%(815社)、スタンダード市場の18%(300社)だった。

プライム市場は開示済みが40%(660社)、検討中が9%(155社)、スタンダード市場は開示済みが11.5%(191社)、検討中が6.5%(109社)。東証は一定の進捗がみられるとした上で、引き続き開示・検討を促す方針を示した。

◇有利子負債多く

電力業界は開示が比較的進んでいるが、これまでは設備産業の特徴として有利子負債が多く、総資産利益率(ROA)を伝統的に重視してきた。東証が資本収益性を表す指標の例として挙げているのは、自己資本をもとに算出する自己資本利益率(ROE)や、事業に直接関係した資産を比較できるROICだ。

関西電力は中期経営計画で、25年度にROA3.5%以上の目標を掲げており、この目標を達成した場合のROEは10%程度になると記載。四国電力も25年度にROAを3%程度にするとし、その場合のROEが7%程度になると表記している。

ROICは企業の収益力をより正確に測れる指標として注目が高まっている。一般的に全産業平均である約6%を超えた7~8%が優良な数値とされる。東京電力ホールディングス(HD)は、新たにROIC目標を軸にした経営に取り組む方針。北海道電力も1月31日にROIC目標を検討する方針を表明した。

市場から資本収益性が低いとみなされた場合はPBRが低くなる傾向がある。PBRが1倍より低ければ、計算上はその企業が倒産をしても残った資産の分け前が株の資産を上回ることになり、株価は割安と評価される。

電力株は慢性的な低PBR銘柄で、上位の関西電力と九州電力でさえ0.7倍台だ。東証はPBRが1倍割れの状況について「成長性が投資者から十分に評価されていないことが示唆される」としている。

◇株価上昇に寄与

東証が資本収益性の改善を求めた結果、低PBR企業に先回りの買いが入り、株価の上昇につながるケースが目立つ。資産が変わらず株価が上がれば、PBRは高くなる。

電力株は、PBR1倍まで上昇余地を残している状況にある。電力各社は業績改善はもとより、さらなる資本収益性の向上が求められているといえそうだ。

電気新聞2024年2月16日